来源:观潮财经

2024年,是中信保诚人寿即将或正在发生大变化的一年。

近日,观潮财经独家获悉,中信保诚现任总经理赵小凡到龄退休,原中信金控财富管理部总经理常戈接棒,内部已公示。至此,赵小凡已经在该岗位服务11年之久。

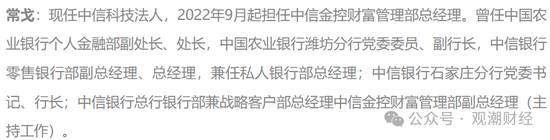

据了解,常戈常年就职于中信体系,现任中信金控财富管理部总经理,业务类型与保险业务较为相近。但在此之前,常戈主要深耕银行领域,并无保险从业经验,这也给监管的任职资格审批带来一定挑战。

随着新任总经理人选到位,中信保诚将帅到位一半,董事长人选仍未明确,至今该岗位已空缺9个月左右。

除一二把手变两重要岗位的人事更替,今年2月,该公司迎来其成立至今的第八次增资,也是时隔近13年的首次且规模远最大的一次。

经营业绩来看,近年保险业承保端、投资端发展均遇到挑战,中信保诚人寿也是如此。2023年,已经不知亏损为何物的老牌合资寿险公司罕见出现亏损。

中信保诚人寿作为老牌寿险公司,之前外方股东主导业务经营,是排名紧随友邦之后的优质人身险标的。之后,在新的环境下转为中方主导,也享受到了那个发展阶段的红利。新的阶段,新人、新事、新环境,处在战略转折点的中信保诚将交付出怎样的答卷?

01

董事长待补位,新总裁人选明确

近日,观潮财经独家获悉,中信保诚现任总经理赵小凡于本月迎来60周岁,按规定可以退休,中方股东推荐的新任总经理人选常戈已在内部公示。

常戈常年就职于中信体系,现任中信金控财富管理部总经理,业务类型与保险业务较为相近。但在此之前,常戈主要深耕银行领域,并无保险从业经验,这也给监管的任职资格审批带来一定挑战。

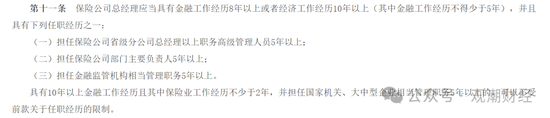

根据2021年7月3日起施行的《保险公司董事、监事和高级管理人员任职资格管理规定》,保险公司总经理除了要具有金融工作经历8年以上或者经济工作经历10年以上(其中金融工作经历不得少于5年),还需具有保险公司管理或监管机构相当管理职务要求。

为此,根据观潮财经了解到的信息,中信保诚人寿或先任命党委书记。之前也有传闻称赵小凡极有可能再留任两年,保证公司经营管理平稳过渡。

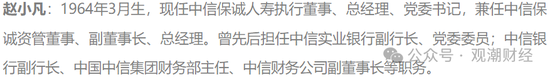

中信保诚原总经理赵小凡,生于1964年3月,2013年1月其出任中信保诚临时负责人,同年3月获批担任总经理至今已有11年。其财务出身,先后跨界银行和保险。调任中信保诚总经理之前,赵小凡曾任中信银行副行长。

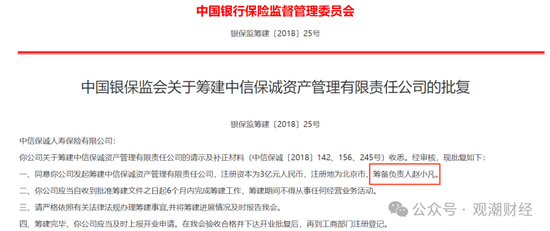

除了就职于中信保诚人寿之外,2018年,赵小凡曾负责筹备我国第三家获准开业的外资保险资管公司——中信保诚资管,现任该公司法定代表人、副董事长以及总经理职务。

经营业绩来看,近年保险业承保端、投资端发展均遇到挑战,中信保诚人寿也是如此。2023年,已经不知亏损为何物的老牌合资寿险公司罕见出现亏损。

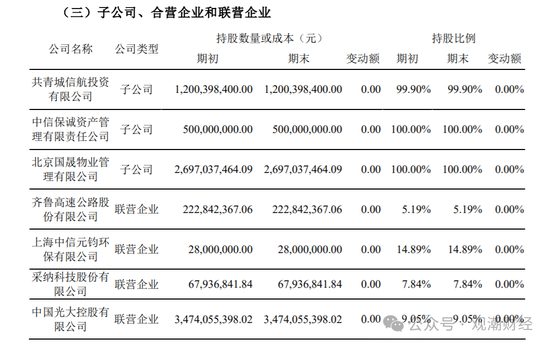

另外,观潮财经注意到,2021年四季度至今,中信保诚人寿联营企业中增加了一家上市公司——中国光大控股,彼时的持股成本是34.7亿元。

不过,早在2020年3月19日,中信保诚人寿即增持增持中国光大控股,总金额约为3253.72万港元,增持后持股数8649.2万股,持股比例5.13%,达到举牌线。不巧的是,之后经历短暂上涨,中国光大控股便一路下行,至今股价已不足当时的一半,这给中信保诚的投资端带来一定不利影响。

随着新任总经理人选到位,中信保诚将帅到位一半,董事长人选仍未明确,至今该岗位已空缺9个月左右。

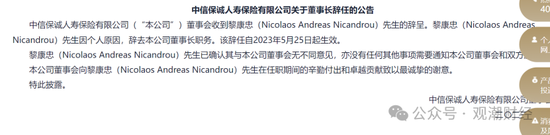

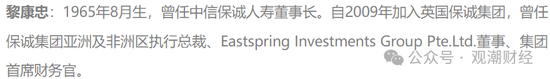

2017年,黎康忠代表保诚方出任该公司董事长,2023年5月,中信保诚原董事长黎康忠因个人原因递交辞呈,结束了其在中信保诚的6年从业时光。

据公开信息,黎康忠离任一年前,2022年5月,保诚有限公司便发布公告称,亚洲及非洲区执行总裁黎康忠将离任该集团,另谋发展。

据该公司最新偿付能力报告显示,中信保诚高管构成中有5名副总经理,分别是副总经理姜岩松、2020年12月起同时兼任财务负责人的方立宇、2019年任职的郭朝红、2016年任职的李海,以及2017年任职的丛新。其中,郭朝红以及现任董事会秘书、总助邱文光均有过中信集团的任职经验。

02

时隔13年大额增资

除高管交替外,中信保诚2024年其他方面也是动作频频。

2月20日,中信保诚人寿官网发布公告称,国家金融监管总局同意该公司增加注册资本25亿元。增资后,中信保诚人寿注册资本由23.6亿元人民币变更为48.6亿元人民币,各股东持股比例不变。

据观潮财经梳理,此次增资为中信保诚人寿成立至今的第八次增资,也是时隔近13年的首次增资。另外,观潮财经发现,该公司此前7次增资规模均不超5亿元,而此次增资规模高达25亿元,甚至超过了增资前的注册资本金。

据了解,此次大额增资主要为提补大幅下滑的偿付能力,资金到位后,该公司偿付能力的下滑速度将大幅放缓。

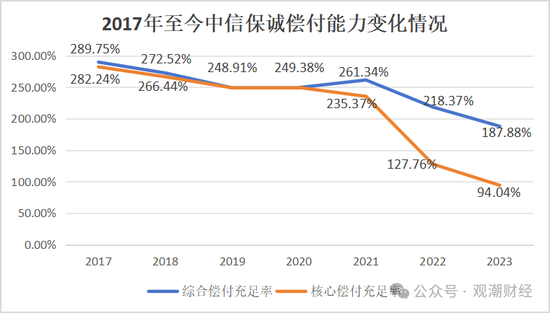

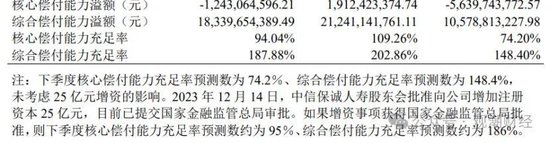

中信保诚人寿的偿付能力指标从2021年便开始下滑,此次增资将放缓该公司偿付能力的下滑速度。据中信保诚2023年四季度偿付能力报告显示,2023年Q4,中信保诚综合、核心偿付能力分别为187.88%、94.04%,分别同比下滑30.49%、33.72%。

若不考虑25亿元增资的影响,下季度该公司综合、核心偿付能力预测数分别为148.4%、74.2%,将分别再次下滑39.48%、19.84%。

增资到位后,2024年一季度中信保诚人寿综合、核心偿付能力预测数约为186%、95%,虽未大幅提升该公司偿付能力水平,但在一定程度上放缓了下滑速度。

不仅如此,观潮财经发现,2023年12月20日,中信集团发布的《股东携手增资夯实中信保诚人寿高质量发展基础》一文中预测,增资后该公司的核心、综合偿付能力将分别达到121%和215%,远高于2023年四季度偿付能力报告中预测的水平。

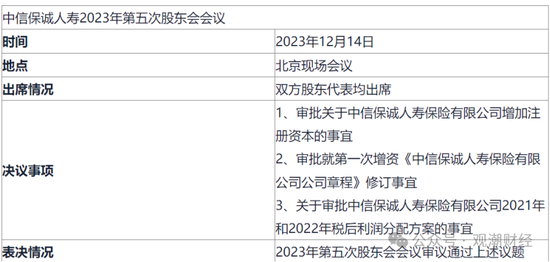

本次增资决议于2023年12月中信保诚2023年第五次股东会议审议通过,由股东中信金控、保诚集团分别出资50%。

针对本次增资,中信集团董事长、中信金控董事长奚国华表示:中信保诚人寿的资本实力和发展基础得到进一步夯实,将更好发挥经济‘减震器’和社会‘稳定器’功能,为中国式现代化贡献中信力量。

03

已历任六位总经理

在保险业对外开放的大背景下,2000年10月,中管金融机构——中国中信集团,与英国最大保险公司——保诚集团联合发起创建信诚人寿,总部设立在广州,是我国第一家中英合资的人寿保险公司,双方股东分别持股50%。

为充分发挥双方股东的品牌优势,提高公司知名度和竞争力,2017年5月,原保监会正式批准该公司由“信诚人寿”更名为“中信保诚人寿”。目前,该公司总部设在北京,省级分支机构数量达21个,业务范围涵盖北京、上海、宁波、天津、青岛,及广东、江苏等多个省份。

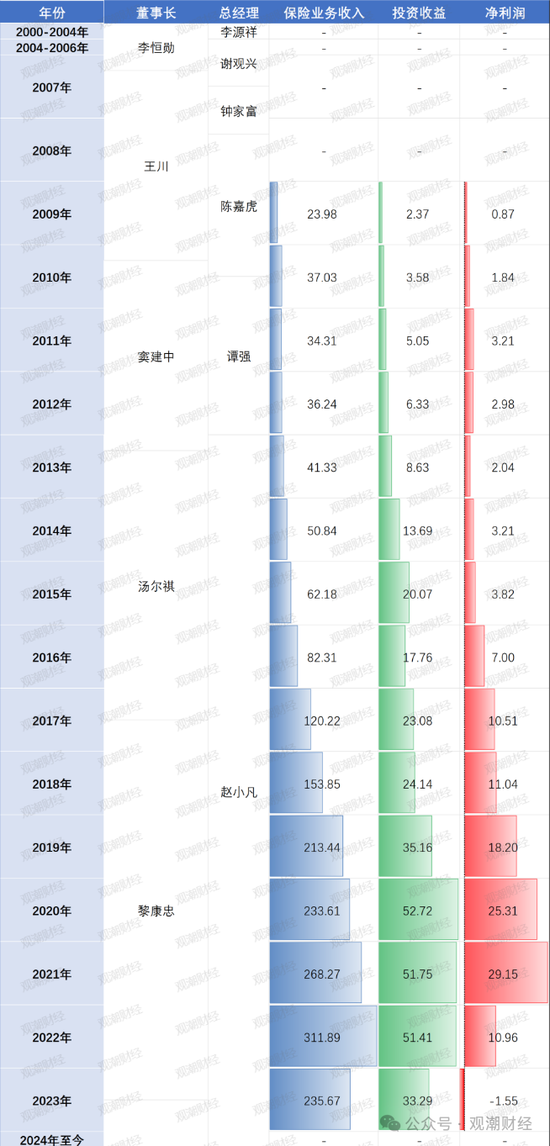

但该公司发展之路并非一帆风顺,前期该公司一二把手变动频频。2007至2013年间,董事长、总经理皆经历4任,公司经营情况难以稳定。

该公司首位董事长为李恒勋,其公开信息较少。李恒勋离任后,王川接棒。王川长期在光大工作。2004年由光大集团副董事长、光大银行行长调任中信集团,出任副董事长兼中信控股副董事长兼总裁。

总经理职位来看,自2004年以来,信诚人寿CEO都是由英国保诚方面派出。该公司2013年之前共经历4位总经理,从曾就职于保诚集团的李源祥,到谢观兴、钟家富、陈嘉虎。

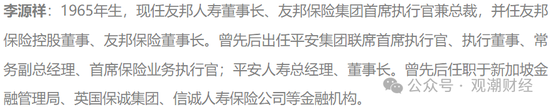

该公司首位总经理为李源祥,现任现任友邦保险集团首席执行官兼总裁。

李源祥离任后,马来西亚籍的谢观兴接棒,直至2007年7月挂帅离去,其掌舵信诚人寿约三年半。据公开信息显示,在业内,谢观兴常被誉为“冒险者”。据了解,其在广州的信诚人寿总部上任不到3个月,便开始了大刀阔斧的制度改革。

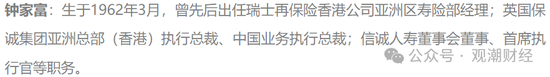

谢观兴时代谢幕后,时任保诚集团亚洲区总裁并兼中国保险业务执行总裁钟家富接任。公开信息显示,钟家富是精算出身,一直在外资系险企任职,目前已62岁。

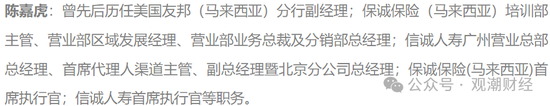

2008年3月,信诚人寿CEO人选再次发生变更,陈嘉虎接棒,在此之前其出任保诚保险马来西亚公司任CEO。

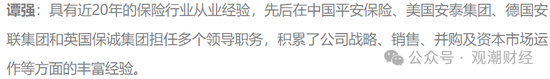

2010年7月,陈嘉虎因个人原因提出辞职,谭强代表外方股东英国保诚集团出任代理首席执行官。据悉,谭强此前任职保诚亚洲营运主管。2008年至2009年间,其曾负责中德安联人寿健康险及团险业务,并提出外资保险公司要注重运营平台建设,建立团险直销队伍。

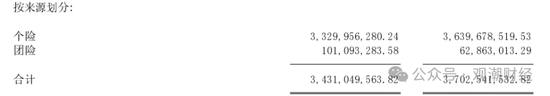

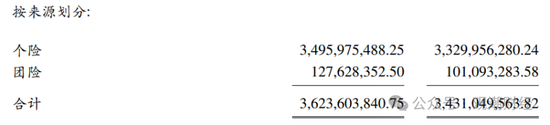

据信诚人寿2010-2012年报显示,谭强任职后,该公司团险在保险业务收入总额中的占比不断增长,分别为1.70%、2.95%、3.52%。

2013年1月1日,谭强不再出任该公司首席执行官职务。

2013年,汤尔祺由董事身份晋升董事长,赵小凡获批出任该公司总经理,此前其职务为中信银行副行长。

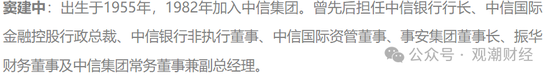

在此之前,信诚人寿董事长为原中信银行行长窦建中,2010年3月,窦建中信诚人寿董事长的任职资格获原保监会批准。

04

行业发展承压,15年来首现亏损

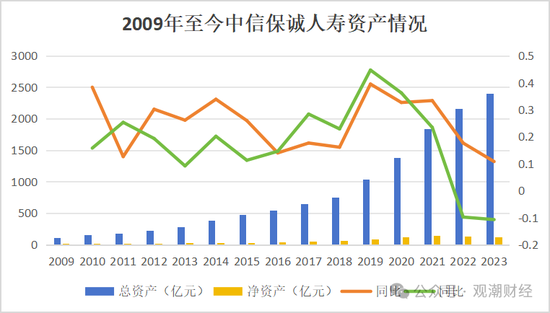

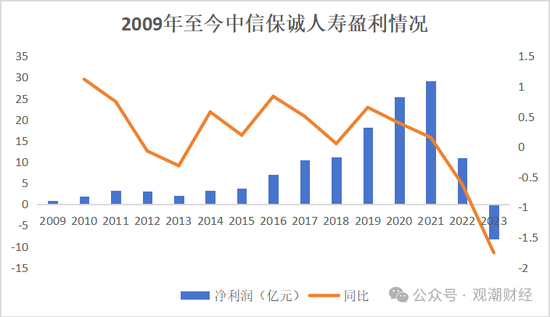

中信保诚人寿成立至今已有20余年,但在去年,该公司出现了自2009年以来的首次亏损。2023年该公司累计亏损8.3亿元,同比下滑175.5%。不仅如此,该公司已连续两年净利润下滑。

从资产规模来看,截至2023年4季度,该公司总资产2398.76亿元,同比增长10.8%;净资产规模为117.33亿元,同比下滑10.8%。这也意味着该公司负债总额较2022年同比增长12.15%。

行业增速换挡期下,中信保诚加紧精简机构,缩减线下布局。据不完全统计,2022年以来海公司已陆续撤销18家分支机构。

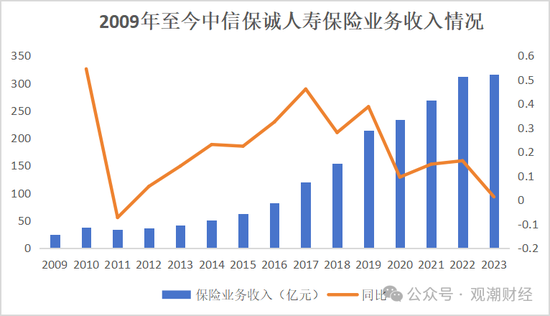

裁撤机构的影响体现在了保费规模上。2023年中信保诚人寿实现保险业务收入315.82亿元,较2022年同期同比增长1.3%,增速明显放缓,系自2012年来保费规模增速最慢的一年。

从盈利情况来看,2023年中信保诚人寿出现了自2009年以来的首次亏损。去年该公司累计亏损8.3亿元,同比下滑175.5%。整体来看,该公司2009年至今累计盈利121.87亿元,但盈利情况已连续两年下滑。

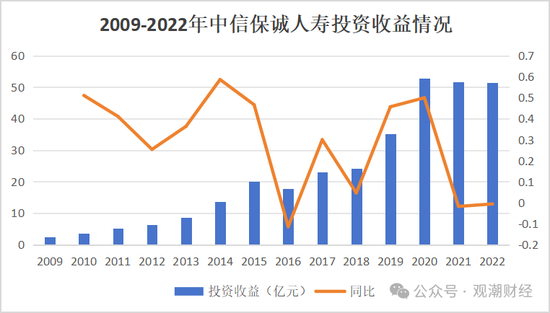

2023年,国内金融市场表现不佳,中信保诚也难逃影响。2023年,该公司投资收益规模录得51.41亿元,同比下降0.7%。整体来看,2020年之前,中信保诚投资收益均未超50亿元,2020年该公司实现大幅增长,达52.72亿元,同比增长近50%。

支出端来看,2022年中信保诚人寿费用端各项指标均有所增加。

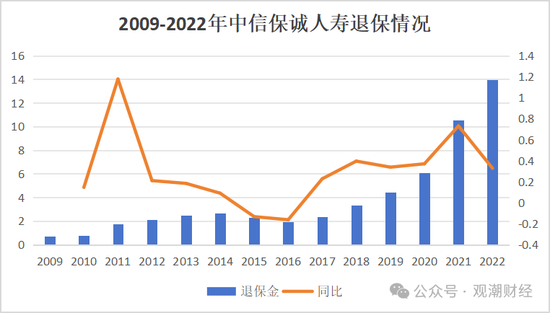

近两年中信保诚人寿退保金额较高。2021、2022年该公司分别实现退保金额10.52亿元、13.96亿元,分别同比增长73%、32.7%。2009-2022年间,该公司累计退保支出55.38亿元。

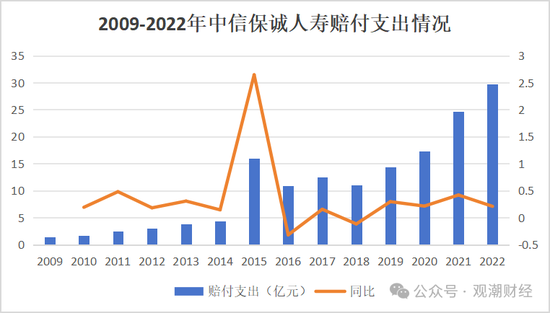

赔付端来看,2015年该公司赔付支出达到顶峰,赔付支出金额超16亿元,金额较上一年同期增长近4倍,同比增长264.5%。整体来看,2009年至今该公司合计赔付153.45亿元。

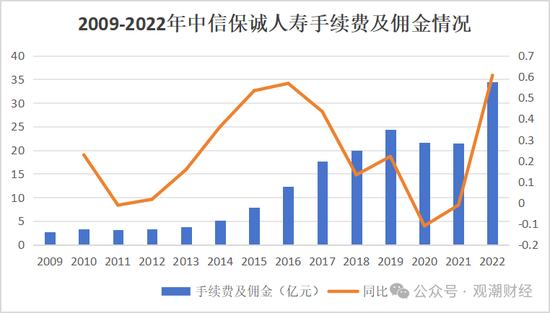

2020年之前,该公司手续费及佣金支出增长曲线与保险业务收入增幅走势基本吻合。2022年的该费用支出出现大幅增长,共支出34.38亿元,同比增长超6成。

2021年中信保诚人寿支付银保渠道的手续费用占比手续费及佣金仅为26.1%,到2022年上升至38.6%,手续费支出的增加使得公司当年出现保险业务收入和净利润一增一降。

2020年后,该公司保险业务收入增长动力下行,同期表现在业务及管理费用支出出现压缩,但在2022年出现较大幅度回升。2022年该公司支出业务及管理费30.81亿元,同比增长44%。

另外,过去15年间,该公司保单红利支出始终维持正增长。2022年中信保诚人寿保单红利支出金额达10.79亿元,同比增长19.9%,也是2009年至今保单红利金额首次超过10亿元。

中信保诚人寿是一家老牌寿险公司,之前外方股东主导业务经营,是行业排名紧随友邦之后的优质人身险标的。之后,在新的环境下转为中方主导,也享受到了那个发展阶段的红利。

现在新的阶段开启,稳固了数年之后,董事长尚待补位,总裁到龄退休,公司面临将帅齐换局面,处在战略转折点的中信保诚将交付出怎样的答卷,我们拭目以待!

还木有评论哦,快来抢沙发吧~